WPTやWSOPなどの海外トーナメントで入賞して獲得した賞金や、キャッシュゲームで勝ち越して獲得したポーカーでの利益は、金額が大きいと税金が発生することもあります。ポーカーで多くのお金を稼ぐのであれば、税金についてある程度知識がないと、最悪の場合脱税の疑いをかけられてしまい、法律で罰せられる恐れがあります。

納税義務の発生条件や支払う税金の計算方法などの税の知識は、ポーカープレイヤーとして必ず把握しておかなくてはならないことです。

今回の記事を最後まで読み、税金の心配なく高額賞金のトーナメント出場や海外でのキャッシュゲームに挑めるように準備しておきましょう!

ポーカーの利益には税金が発生する

まず前提として、カジノポーカーで得た利益は課税の対象となる場合が多いです。といってもポーカーの税金の仕組みは少し複雑で、プレイ頻度などによって税の種類や控除額、税金の発生や計算方法などが異なってきますので、次の項目から詳しく解説していきます。

なお、換金性のあるリアルマネーでの入出金が可能でなGG POKERやKK POKERなどのオンラインポーカーアプリでキャッシュゲームをプレイして入出金することは、警察庁の発表で違法となっておりますので、日本国内では行わないように注意しましょう。

ポーカーの収益はどう分類されるのか?

ポーカーで得た収益が課税対象となる場合は、大きく分けて以下2つのカテゴリーに分類されます。

- 一時所得(たまにプレイする人)

- 雑所得(定期的にプレイする人)

ここでは、上記の二種類についてそれぞれ解説していきます。

一時所得(たまにプレイする人)

カジノでのキャッシュゲームや国内のポーカートーナメントで一度に大きく稼いだ場合の金額は、一般的に「一時所得」として扱われます。

一時所得は、一回限りの収益とみなされ、その金額から必要な経費を差し引いた残額が課税対象となります。年に数回の海外カジノのキャッシュゲームで大きく勝ち越した人や一度のトーナメントで高額賞金を獲得した人などがこの一時所得に該当し、年に一度税金が発生します。

一時所得の計算方法は以下の通りです。

- 一時所得 = (収入 - 必要経費 - 特別控除額)× 1/2

なお、一時所得には特別控除額があり、50万円までが控除の対象となります。

このため、ポーカーで得た収益が50万円以上の場合に税金が発生することになりますので、ポーカーにおいて50万円を超える利益を出すと税金が発生するということを理解しておきましょう。

雑所得(定期的にプレイする人)

海外でリアルマネーのオンラインポーカーを定期的にプレイしていたり、プロポーカープレイヤーとして海外カジノで定期的にキャッシュゲームで収入を得ている場合、その収益は「雑所得」として扱われることがあります。

雑所得は1年間の総収支として他の所得と合算して計算され、最終的に手元に残った利益の金額に税金が発生するということになります。

- 雑所得の計算方法は、ポーカーで得た総収益から、必要経費を引いた額が課税対象

ポーカーの場合、長期的のプレイで負け越した金額については課税対象とならず税金は発生しません。

上記2種類の税金についてまとめると、以下のようになります。

| ポーカーのプレイ頻度 | 長期海外遠征など | 年1,2度の短期海外遠征程度 |

| 税金種類と発生対象 | 雑所得:1年間の勝ち越した利益分に発生 | 一時所得:1度の高額賞金などに発生 |

なお、一時所得か雑所得かどうかの判断は最終的に税務署が行うため、自分の所得の種類がどちらになるのかがわからない場合は税務署や税理士に相談をしてみましょう。

ポーカーの税金は履歴や記録から把握が可能

リアルマネーオンラインポーカーを日本国内でプレイすることは犯罪とされていますが、オンラインポーカーでは銀行出金する場合に履歴が残りますし、海外トーナメントで高額入賞した場合は世界大会の記録にも残るので、税金がわかる可能性はとても高いといえます。

もし税金を支払わなかった場合、延滞税や加算税などが発生して余計に税金を支払う可能性があるほか、最悪の場合脱税として刑事罰則を受けてしまう可能性すらあります。

そのため、ポーカーで税金が発生すると感じた場合はすぐに、税理士に相談をし、必要である場合は必ず確定申告をするようにしましょう。

ポーカーの税金の確定申告について詳しく解説

この項目では、ポーカーの税金の確定申告について詳しく解説します。

確定申告の期間

所得税法によると、毎年1月1日から12月31日までの1年間に生じた所得については、翌年の2月16日から3月15日までの間に確定申告を行い、所得税を納付する必要があります。

しかし、期限内に確定申告を忘れた場合でも、気づいたらできるだけ早く申告することが大切です。この場合、期限後申告として扱われ、無申告加算税が課されることになります。

確定申告の方法

ポーカーで得た利益の確定申告方法は、継続的にプレイして雑所得として申告する場合も、たまにプレイして一時所得として申告する場合も、基本的に同じです。

1. 確定申告書の準備

まず、確定申告書を準備します。確定申告書は税務署で入手するか、国税庁のウェブサイトからダウンロードできます。ポーカーでの所得を申告する場合、確定申告書Bと、雑所得または一時所得の計算に使用する申告書付表が必要です。

2. 必要な書類の収集

申告に必要な書類を収集します。ポーカーで得た収入や、それに関連する経費を証明するため、主に以下2点の書類が必要です。

- 収入に関する書類: トーナメントの賞金明細、オンラインポーカーの取引履歴など。

- 経費に関する書類: トーナメントの参加費、渡航費、ホテル代、オンラインポーカーで使用したパソコンや分析ツールの領収書など。

これらの書類は、正確な所得額の計算と、必要な経費を適切に計上するために必要です。

3. 収入と経費の計算

ポーカーで得た総収入から、収入を得るために支出した経費を差し引いて、所得を計算します。継続的なプレイによる収入は「雑所得」として、一時的なプレイによる収入は「一時所得」として、それぞれ計算方法が異なるため注意が必要です。

- 雑所得: 収入金額から必要経費を差し引いた金額が所得となります。

- 一時所得: 収入金額から必要経費と特別控除額(最高50万円)を差し引いた金額が所得となります。その後、所得の2分の1が課税対象額として計上されます。

4. 申告書の記入と提出

必要書類をもとに申告書を記入し、税務署に提出します。確定申告は、税務署に直接持参するか、郵送または電子申告(e-Tax)を利用して行うことができます。

5. 税金の納付

確定申告が完了したら、税務署から送られてくる納税通知書に従い、税金を納付します。納付は、税務署窓口、銀行、コンビニエンスストア、またはインターネットバンキングなどで行うことができます。

ポーカーの税金計算方法と一例を紹介

先述のとおり、ポーカーで得た賞金は課税対象となることがあります。海外のカジノキャッシュゲームで安定して利益を上げている人や、海外のポーカー大会で賞金を獲得した人は、税金の計算方法を理解しておくことが重要です。この記事では、ポーカーの税金の計算方法について詳しく解説します。

一時所得:年に数回ポーカーをプレイする場合の税金計算方法

年に数回のポーカーのプレイで利益を得た場合、税金は「一時所得」として扱われることがほとんどです。

先述の通り、一時所得では以下の計算方法を使用します。

一時所得の金額 = 総収入金額 - 収入を得るために支出した金額 - 特別控除額(最大50万円)

例:年間でトーナメント賞金100万円を得てその参加費が10万円だった場合、一時所得の金額は以下の通りです。

一時所得の金額 = 100万円 - 10万円 - 50万円 = 40万円

課税対象となる金額は、この一時所得の金額の2分の1に相当する金額となります。したがってこの場合の課税対象金額は、40万円 ÷ 2 = 20万円となります。

課税対象に当たる金額を計算する

最終的に課税対象となる金額は、自身の給与などので発生する他収入と合わせ計算します。具体的には、一時所得金額の半額に相当する金額を給与所得などの他の所得の金額と合計し計算をします。

以下の例では、年収を600万円の人として計算をした場合

課税対象となる金額は以下の通りになります。

一時所得 ÷2 + その他の所得金額 = 課税対象となる金額

20万円 ÷2 + 600万円 = 6,100,000円

課税対象金額から納めるべき所得税金額を計算する

実際に納める必要のある金額は以下の計算式で求められます。

下の表をもとに、所得税の金額を参照しましょう。

| 課税される所得金額範囲 | 税率 | 控除金額 |

|---|---|---|

| 1,000円以上1,949,000円以下 | 5% | 0円 |

| 1,950,000円以上3,299,000円以下 | 10% | 97,500円 |

| 3,300,000円以上6,949,000円以下 | 20% | 427,500円 |

| 6,950,000円以上8,999,000円以下 | 23% | 636,000円 |

| 9,000,000円以上17,999,000円以下 | 33% | 1,536,000円 |

| 18,000,000円以上39,999,000円以下 | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

課税される所得金額は6,100,000円で、3,300,000円以上6,949,000円以下なので、税率は20%、控除額は427,500円となります。そのため今回の納税額は6,100,000円 × 20% – 427,500円 = 792,500円となります。

雑所得:継続的にポーカーをプレイする場合の税金計算方法

キャッシュゲームを日常的・長期的にプレイし継続的な利益を上げている場合は「雑所得」として扱われることが多く、

雑所得の税金金額は、総収入金額から収入を得るために支出した金額を差し引いた金額となります。

例:年間でキャッシュゲームで500万円の収益を上げ、そのための支出(参加費など)が100万円だった場合、「雑所得」は400万円となります。

「雑所得」から各種控除を差し引き、課税対象となる金額を算出します。

課税対象に当たる金額を計算する

最終的に課税対象となる金額は、一時所得同様、自身の給与などので発生する他収入と合わせ計算します。

雑所得を先述の400万円、その他の収入が120万円だとすると、以下の例では520万円が課税対象に当たる金額となります。

ポーカーに関係する雑所得 + その他の所得 = 課税対象となる金額

400万円 + 120万円 = 520万円

課税対象金額から納めるべき所得税金額を計算する

実際に納めるべき金額は以下の方法で求められます。

課税対象となる金額 × 累進課税 – 所得控除額 = 支払うべき所得税

520万円 × 20% – 427,500円 = 612,500円

課税される所得税の金額は以下の表のとおりです。

| 課税される所得金額範囲 | 税率 | 控除金額 |

|---|---|---|

| 1,000円以上1,949,000円以下 | 5% | 0円 |

| 1,950,000円以上3,299,000円以下 | 10% | 97,500円 |

| 3,300,000円以上6,949,000円以下 | 20% | 427,500円 |

| 6,950,000円以上8,999,000円以下 | 23% | 636,000円 |

| 9,000,000円以上17,999,000円以下 | 33% | 1,536,000円 |

| 18,000,000円以上39,999,000円以下 | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

課税対象の金額は520万円なので、3,300,000円以上6,949,000円以下が適用となるので、税率は20%、控除額は427,500円となります。よって今回の納税額は520万円 × 20% – 427,500円 = 612,500円となります。

ポーカーで得た利益が課税対象となるかどうかは、プレイ頻度と得た利益の金額に依存します。年数回程度のプレイで利益を得た場合は「一時所得」として、継続的に利益を上げる場合は「雑所得」として税金が発生します。自身のプレイスタイルに応じて、適切な税金の計算と申告を行いましょう。

ポーカーの税金対策について

ポーカーで得た利益に対して税金を抑えるためには、正確な経費計上が重要です。経費として認められるものには、トーナメントの参加費、海外渡航費、ホテル代、パソコン代、分析ツール代、会食費などがありますが、必ずしもすべてが経費として認められるわけではありません。

税務署から質問があった際に正しく説明できるよう、経費の詳細をしっかり記録しておきましょう。また、税理士に相談し、正確な申告と節税対策を行うのも一つの方法です。

ポーカーで得た利益が一定額を超えると、確定申告が必要になります。申告を怠ると加算税や延滞税が課されるため、期限内に確定申告を行い、正確な税金を納めるようにしましょう。

このように、確定申告はとても複雑であるため、必要に応じて税理士に相談することをおすすめします。

キャッシュを賭けてポーカーするならインスパイアがおすすめ

オンラインゲームやアミューズメントカジノのポーカーで何十、何万もプレイしてきたなら、次はリアルなカジノでキャッシュを賭けて遊ぶのもおすすめ。

韓国の仁川(インチョン)に2024年にオープンしたばかりの総合型リゾート施設「インスパイア」は、常設のポーカールームはもちろん、国際トーナメントも頻繁に開催されています。

インスパイアカジノで遊べる常設ポーカーは以下の通りです。

| ゲーム名 | ミニマムベット | 卓数 |

|---|---|---|

| テキサスホールデム | 20,000ウォン | 4卓 |

| スリーカードポーカー | 20,000ウォン | 4卓 |

| スタッドポーカー | 20,000ウォン | 3卓 |

定番のポーカーからプレイでき、日本人専用のVIP特典や日本人スタッフが24時間駐在しているから、初心者から中級者までも安心して楽しめます。

ポーカーのミニマムベットが20,000ウォン(日本円で約2,000円)なので、少ない資金でも遊べるのが嬉しいですね。

初心者であれば3〜5万ウォン、中級者なら10〜30万ウォンを目安に用意しておくと安心できると思います。

また、インスパイアのポーカーの様子は、実際にプレイしている映像を見るとよくわかるでしょう。

下記は、人気YouTuberヒカル・北新地のキャバ嬢ひめか、avexの松浦会長によるインスパイアでのポーカー対決です。

そしてインスパイアカジノをよりお得に楽しむには「INSPIRE VIP CASINO CLUB」に登録するのがおすすめです。

INSPIRE VIP CASINO CLUBに登録することで、以下の特定を受け取れます。

- カジノカードのワンランクアップ招待

- 宿泊・フライト・食事・送迎が無料※

- コンシェルジュによる日本語チャット対応・現地サポート

- INSPIREアリーナで開催されるVIPイベントへの招待

- 韓国最高水準の換金レートで取引できる

※デポジット額に応じて無料特典が変わります。

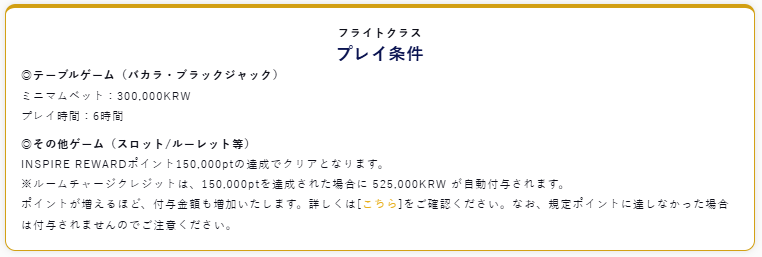

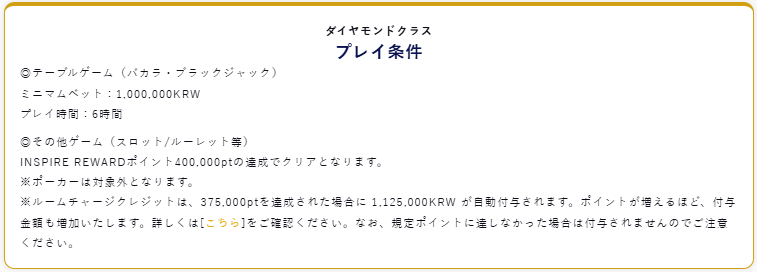

インスパイアカジノのランクはお試しクラス・エグゼクティブクラス・フライトクラス・VIPクラス・ダイヤモンドクラスの5種類あり、最低バイイン金額(デポジット)は50万円からです。

それぞれに宿泊料無料、フライト料無料などの超強力な特典が付いています!

そのほかのクラスについてはこちら

さらに、INSPIRE VIP CASINO CLUBからの登録限定で、INSPIREカジノカードの会員ランクが1ランクアップした「ルビーカード」で招待してくれます!

会員ランク別の特典は以下のとおりです。

| 会員ランク | 主な特典 | ポイント獲得方法 | ランクアップの条件 |

|---|---|---|---|

| エメラルド | ・ポイント交換特典 ・レストラン10%割引(対象店舗) ・セルフパーキング割引 | 対象レストランやバーで1%獲得 | – |

| ルビー | ・ポイント交換特典 ・レストラン15%割引(対象店舗 ・セルフパーキング割引 | 対象レストランやバーで2%獲得 | 125,000ステータスポイント獲得 もしくは INSPIRE VIP CASINO CLUBから登録! |

| サファイア | ・シグネチャーレストラン15%割引 ・レストラン20%割引(対象店舗) ・VIPロビーの利用可能 | 対象レストランやバーで3%獲得 | 10,000,000ステータスポイント獲得 |

| ブラック | ・シグネチャーレストラン20%割引 ・レストラン25%割引(対象店舗) ・スロットマシンの予約可能 ・VIPロビーの利用可能 | 対象レストランやバーで4%獲得 | 招待制 |

韓国最大級のカジノでポーカーをお得に楽しみたい方は、ぜひインスパイアカジノに行ってみましょう。

安心してポーカーができるように税金を正しく理解しよう

ポーカーで得た賞金や利益は日本では課税の対象で義務となります。ただ、せっかくの利益が確定申告の期限経過などで追加で税金を収めることにならないよう、必ず適切なタイミングで確定申告の必要があることを理解し、ポーカーを安心してプレイできるようにしておきましょう。

ポーカーの税金について理解を深めた上で、ポーカーで長期的に稼ぎたいといった方には、海外カジノでポーカーをプレイすることをおすすめします。特におすすめなのが、今年7月にオープンしたばかりの韓国・仁川のインスパイアカジノポーカールームです。

インスパイアカジノのポーカールームでは、カジノキャッシュゲーム最低レートの1-3(1,000ウォン-3,000ウォン)からプレイすることができるので、初めての海外デビューにも最適です。

また、今まで韓国・仁川のポーカールームではそれ以上のレートが開かれることは少なかったですが、インスパイアカジノのポーカールームでは週末などプレイヤーが多く集まる時には2-5や5-10、さらには10-20といったハイレートテーブルが開かれることもあるため、経験豊富でポーカーの腕に自信がある上級者の方にもおすすめです。

インスパイアカジノについては以下の記事でも詳しく解説していますので、ぜひチェックしてみてください。

ポーカーの税金についてよくある質問

ポーカーで得た利益には税金が発生しますか?

ポーカーで得た利益は課税対象となります。プレイの頻度や方法によって、税金の種類や発生条件が異なります。

ポーカーの税金にはどのような種類がありますか?

ポーカーの税金には「雑所得」と「一時所得」の2種類があります。継続的にプレイしている場合は雑所得、たまにプレイする場合は一時所得に分類されます。

ポーカーで得た利益はどのように税金を計算しますか?

税金の計算方法は、プレイスタイルによって異なります。継続的にプレイする場合は1年間の総収支に基づいて計算され、たまにプレイする場合は得た利益から一定の控除を差し引いた金額に対して課税されます。

ポーカーの税金を支払わなかった場合、どうなりますか?

税金を支払わなかった場合、延滞税や加算税が発生し、さらに脱税として刑事罰を受ける可能性があります。そのため、必ず税金を申告し支払うことが重要です。

ポーカーの税金はどのタイミングで発生しますか?

継続的にプレイする場合は1年間の総収支で利益が出たときに税金が発生します。一方、たまにプレイする場合は利益が発生したタイミングで税金が課されます。